€ 5.0890 →

|

$ 4.3140 →

|

Modul în care pandemia de COVID – 19 a influențat economiile românilor și relația lor cu băncile, dar și intențiile viitoare de a se îndatora la bănci sunt câteva dintre aspectele pe care Institutul Român pentru Evaluare și Strategie – IRES le-a evaluat în studiul realizat în perioada 20 -21 mai 2020.

Sondajul de față face parte din programul de cercetare dezvoltat de IRES, cea mai mare companie de cercetare socială cu capital românesc, cu privire la percepțiile, atitudinile și comportamentele românilor pe durata crizei provocate de pandemia de COVID – 19.

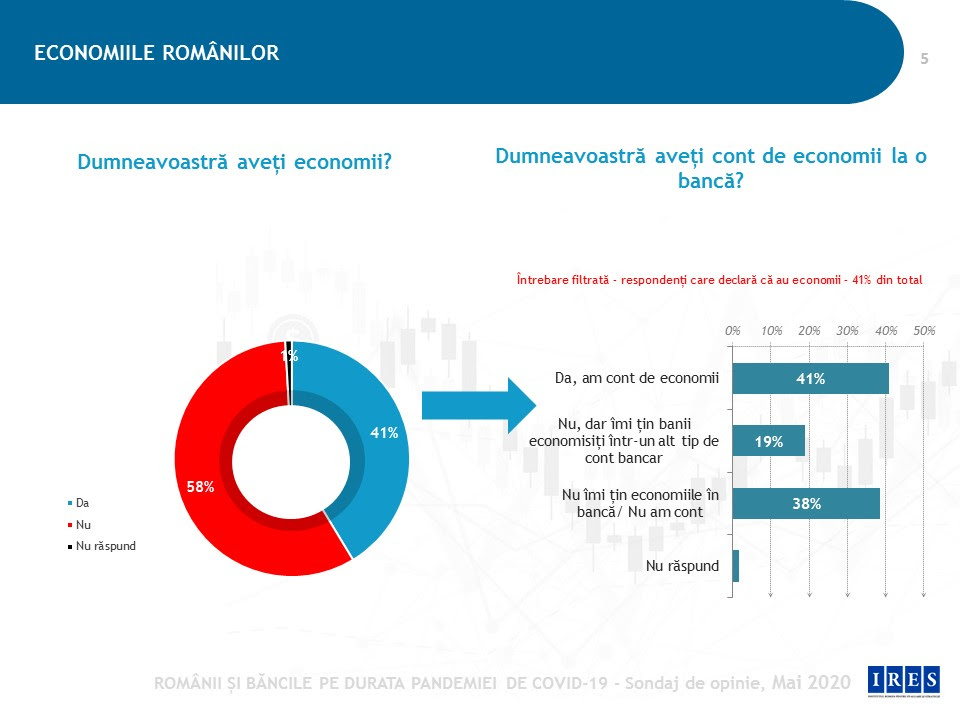

4 din 10 români declară că au economii. 60% dintre ei își păstrează economiile la bancă, fie sub forma unui cont de economii (41%), fie într-un alt tip de cont (19%), în timp ce peste o treime spun că nu își țin economiile la bancă sau că nu au cont.

Bărbații, tinerii între 18 și 35 de ani, respondenții cu studii superioare, cu venituri lunare de peste 2.500 lei și care locuiesc în mediul urban sunt cei care au economii în proporții mai ridicate decât media.

Cont de economii au în proporții mai ridicate persoanele peste 51 de ani, cele cu studii superioare, cu venituri mai mari de peste 1.500 lei și care locuiesc în sudul țării, în timp ce tinerii, cei cu educație ridicată, cu venituri de peste 4.000 lei și care locuiesc în sudul țării își țin economiile în alte tipuri de conturi bancare.

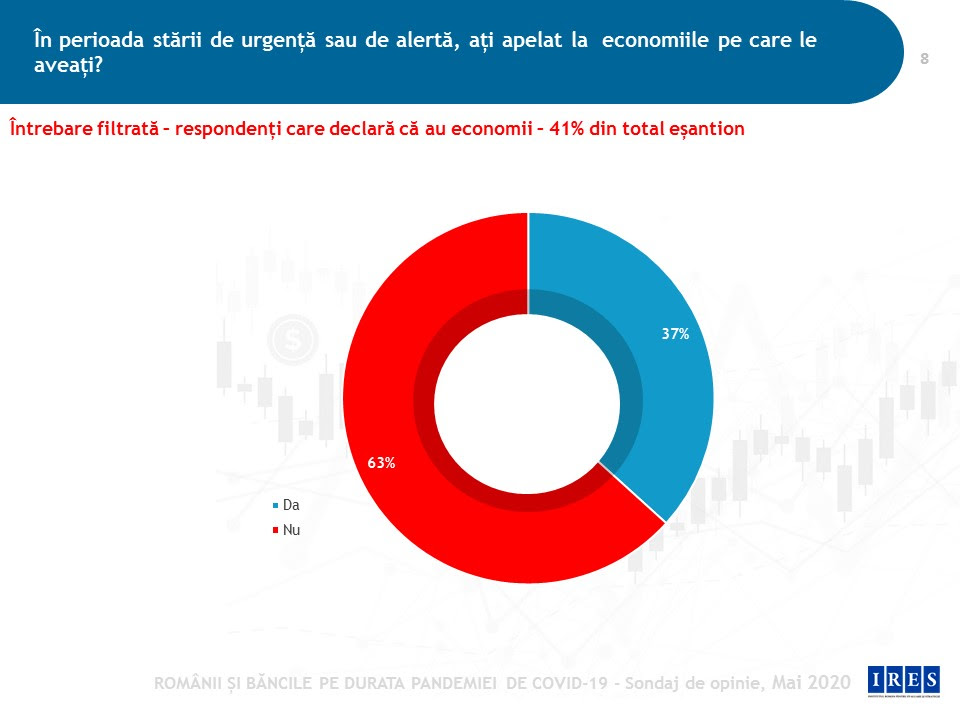

Peste o treime dintre românii care au economii spun că, în perioada stării de urgență sau de alertă, au apelat la acestea.

Aceștia sunt cu precădere respondenții tineri și cei cu vârsta de cel mult 50 de ani, persoanele cu educație scăzută, cu venituri între 1.501 și 2.500 lei, dar și fără venit și cele care locuiesc în Moldova.

# În perioada stării de urgență și/sau de alertă 44% dintre români au utilizat serviciile unei bănci. Folosirea bancomatelor (77%), plata cu cardul la comercianți în magazine fizice (71%), online banking (57%), plăți online (56%), mobile banking (46%), vizitarea sucursalei (40%), apelarea telefonică a băncii (24%) sunt formele în care respondenții au utilizat serviciile bancare.

# Cei mai mulți dintre utilizatorii serviciilor bancare de la debutul stării de urgență au efectuat plăți (80%) sau au extras numerar (74%). Doar 27% au depus numerar în această perioadă. 8% și-au deschis un cont, au contractat un credit sau au achiziționat noi produse și servicii bancare.

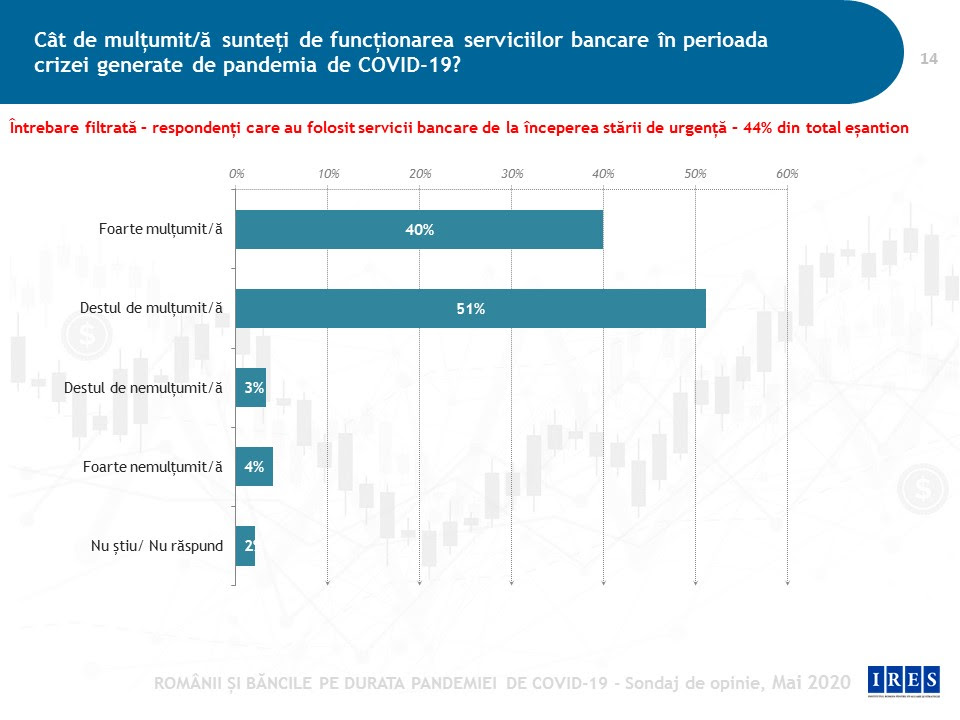

# 9 din 10 români care au utilizat serviciile bancare în perioada stării de urgență sau de alertă sunt mulțumiți de acestea. 40% se declară foarte mulțumiți, aceștia sunt în special tinerii, cei cu studii superioare, cu venituri peste 4.000 lei, din Moldova, Transilvania și Banat, în timp ce 51% spun că sunt destul de mulțumiți.

# 1 din 5 români folosește servicii de banking online, iar 28% dintre participanții la studiu folosesc mobile banking.

Ambele tipuri de servicii sunt utilizate în proporții mai mari de către tineri, persoane cu studii superioare, cu venit de cel puțin 2.500 lei și de cei care locuiesc în orașe.

Dintre cei peste 70% dintre români care nu folosesc nici online banking și nici mobile banking, aproximativ un sfert își manifestă interesul de a le utiliza în viitor. Cei care nu doresc să utilizeze acest tip de servicii invocă pentru această decizie vârsta înaintată, lipsa unei nevoi în acest sens, dar și lipsa încrederii.

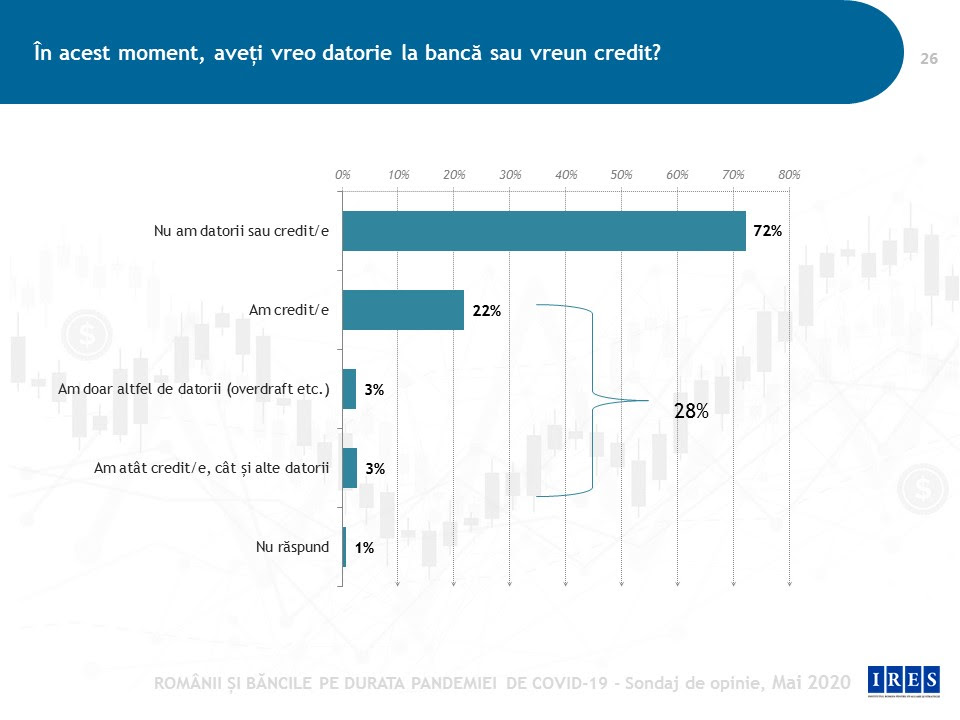

Creditele pentru nevoie personale/de consum (69%) conduc topul, urmate fiind de creditele imobiliare/ipotecare (29%). Mai îndatorați sunt cei între 36 și 50 de ani, persoanele cu studii superioare și cu venituri lunare de peste 2.500 lei.

Bărbații, tinerii între 18 și 35 de ani, cei cu educație scăzută, dar și cei cu studii superioare, persoanele fără venit, dar și cele cu venituri lunare de peste 4.000 lei și respondenții din mediul urban au în proporții mai ridicate credite imobiliare/ipotecare.

Creditele de nevoi personale/de consum sunt mai frecvente în rândul respondenților între 36 și 50 de ani, a celor cu educație scăzută sau cel mult medie, în rândul persoanelor fără venit sau cu venituri lunare de cel mult 1.500 lei și a celor care locuiesc în mediul rural și în Transilvania și Banat.

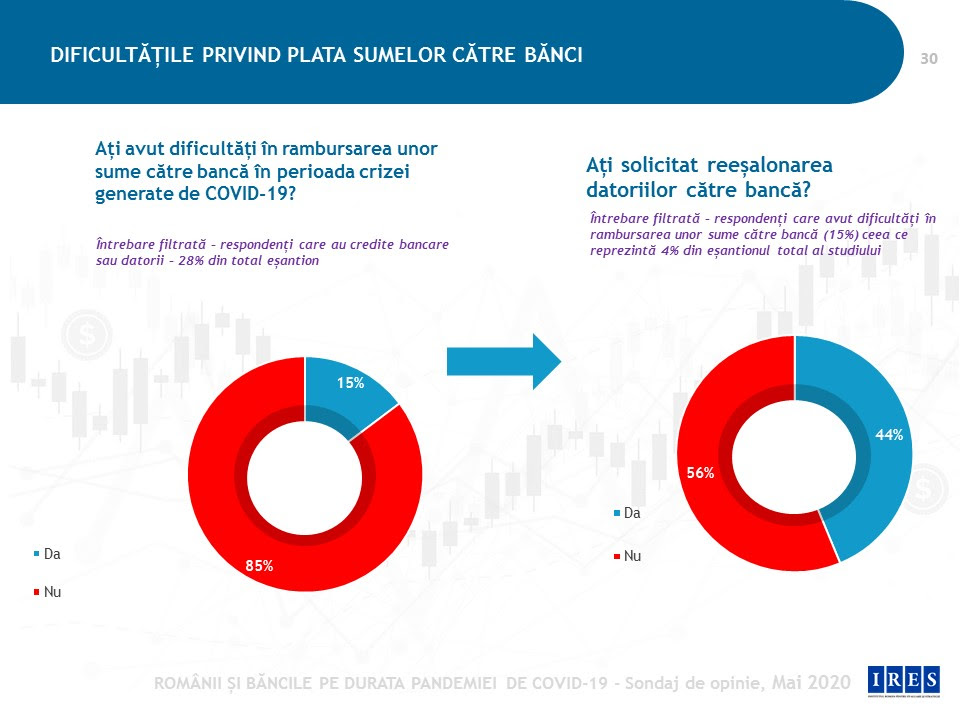

# 15% dintre românii care au credite sau datorii la bănci recunosc că au avut dificultăți în rambursarea unor sume către bancă în perioada crizei de COVID – 19.

Dificultăți în rambursare au avut într-o mai mare măsură respondenții peste 65 de ani, femeile, persoanele cu venituri lunare de cel mult 1.500 lei și cele care locuiesc în Transilvania, Banat și Moldova.

# 44% dintre cei care au avut dificultăți în rambursarea sumelor către bănci în perioada crizei de COVID – 19 (ceea ce reprezintă 4% din eșantionul total al studiului) spun că au solicitat băncilor reeșalonarea datoriilor.

Au apelat la soluția reeșalonării datoriilor în proporții mai ridicate bărbații, persoanele cu studii medii și peste, cu venituri lunare care depășesc 2.500 lei și cele care locuiesc în Moldova.

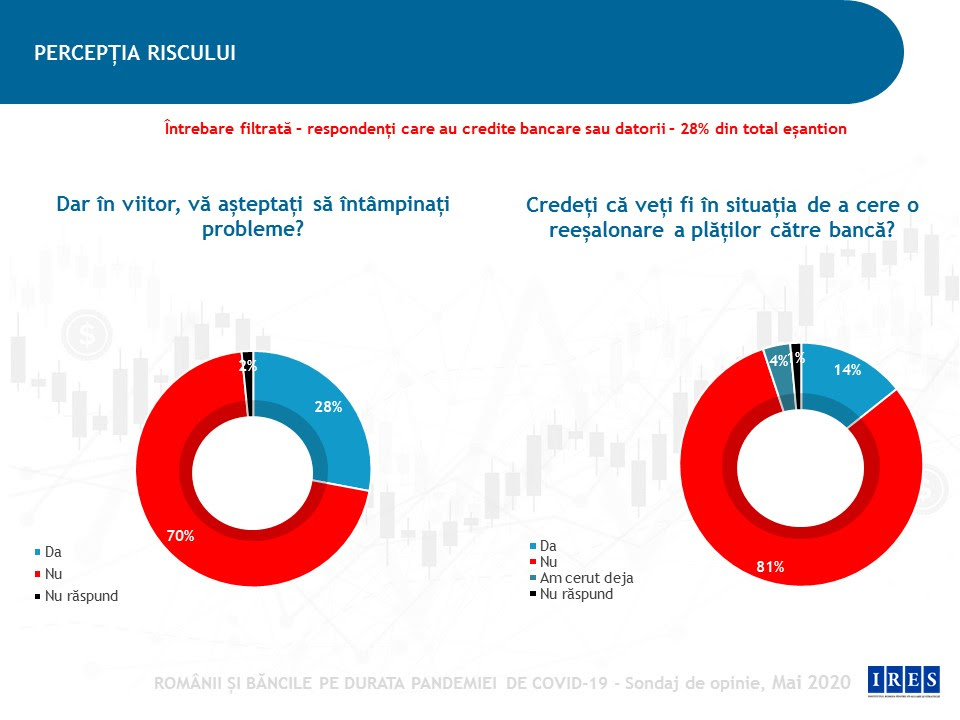

Peste un sfert (28%) dintre românii care au credite sau datorii la bănci se așteaptă să întâmpine această problemă în viitor, iar 14% să fie în situația de a solicita reeșalonarea plăților către bancă.

Tinerii, vârstnicii, persoanele cu educație scăzută, cei fără venit sau cu venit lunar de cel mult 1.500 lei, care locuiesc în mediul rural și cei din Moldova se simt mai vulnerabili din perspectiva viitorului, iar femeile, tinerii, vârstnicii și persoanele cu venit lunar sub 1.500 lei se gândesc în proporții mai ridicate să solicite reeșalonarea plăților.

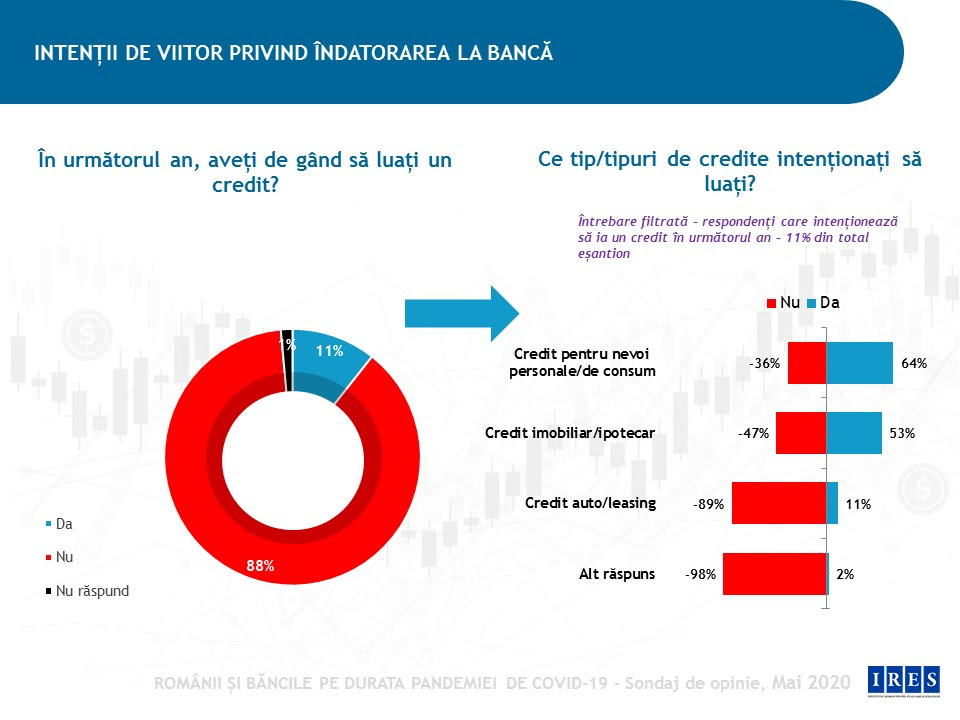

# 1 din 10 români intenționează să ia un credit în următorul an. Cei mai mulți se orientează către credite pentru nevoi personale/de consum (64%), dar și spre credite imobiliare/ipotecare (53%) sau credit auto/leasing (11%).

Mai dispuși să ia credite sunt cei cu studii superioare, persoanele cu venituri între 1.500 și 2.500 de lei și cei cu venituri lunare de peste 4.000 lei.

Spre creditele ipotecare/imobiliare se intenționează să se îndrepte mai ales tinerii, persoanele cu studii elementare, dar și cele cu educație ridicată, persoanele ale căror venituri lunare depășesc 1.501 lei, cele care locuiesc în orașe și în Transilvania și Banat, în timp ce persoanele peste 51 de ani și vârstnicii, cele cu studii medii, cu venituri lunare de cel mult 1.500 lei, respondenții care locuiesc în mediul rural și cei din Moldova se orientează mai ales spre creditele de nevoi personale/de consum. Creditele auto sau leasing-ul este luat în calcul mai ales de către persoanele cu vârste între 36 și 50 de ani, de cei fără venit, de respondenții din sudul țării și de cei care au venituri lunare de peste 2.500 lei.

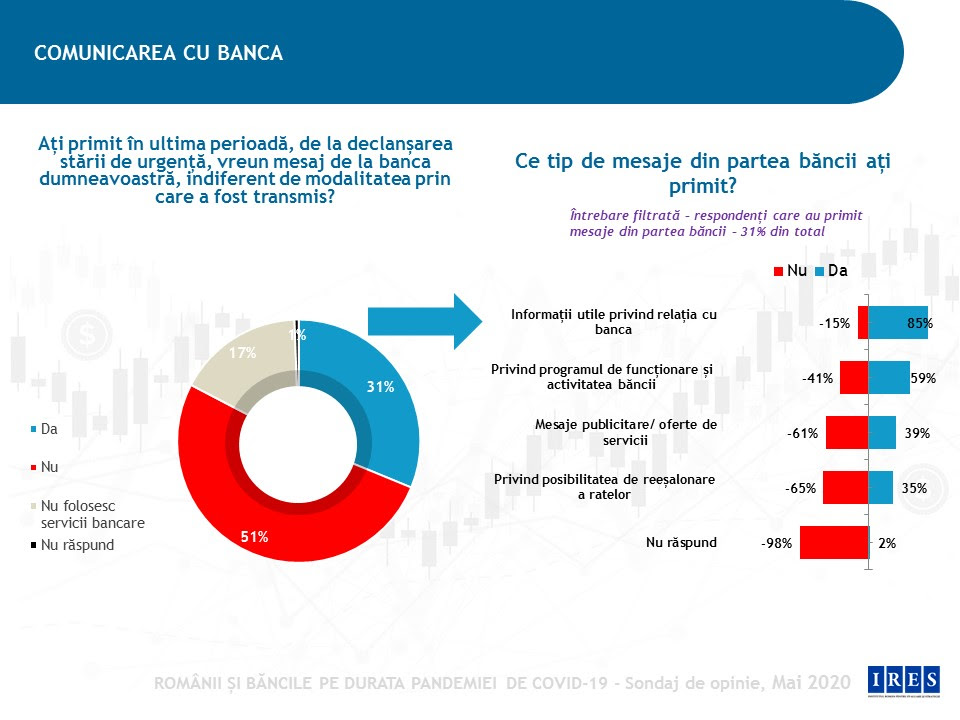

# Trei din 10 români au primit, de la debutul stării de urgență, mesaje din partea băncii cu care colaborează. Cei mai mulți (85%) au primit informații utile privind relația cu banca, informații despre programul de funcționare și activitatea băncii (59%), dar și mesaje publicitare sau oferte (39%). Aproximativ o treime dintre participanții la studiu (35%) au primit mesaje privind posibilitatea reeșalonării ratelor.

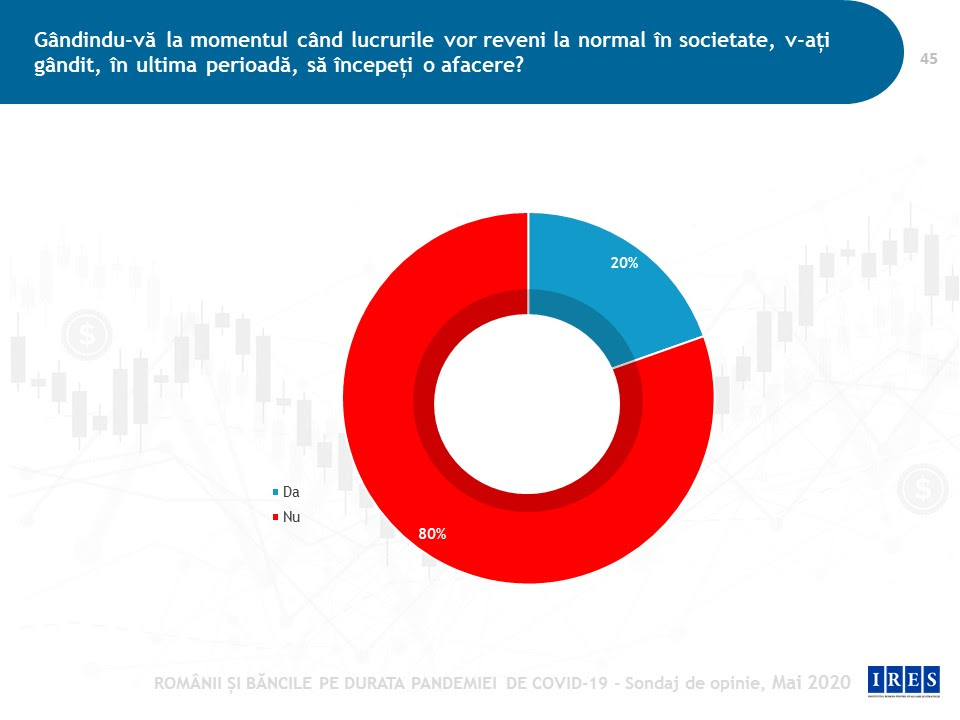

# 1 din 5 români s-a gândit, în ultima perioadă, să înceapă o afacere, atunci când lucrurile vor reveni la normal.

Bărbații, tinerii și cei cu vârsta de cel mult 50 de ani, respondenții cu studii superioare și cei cu venituri lunare de peste 4.000 lei sunt mai dispuși să înceapă o afacere.

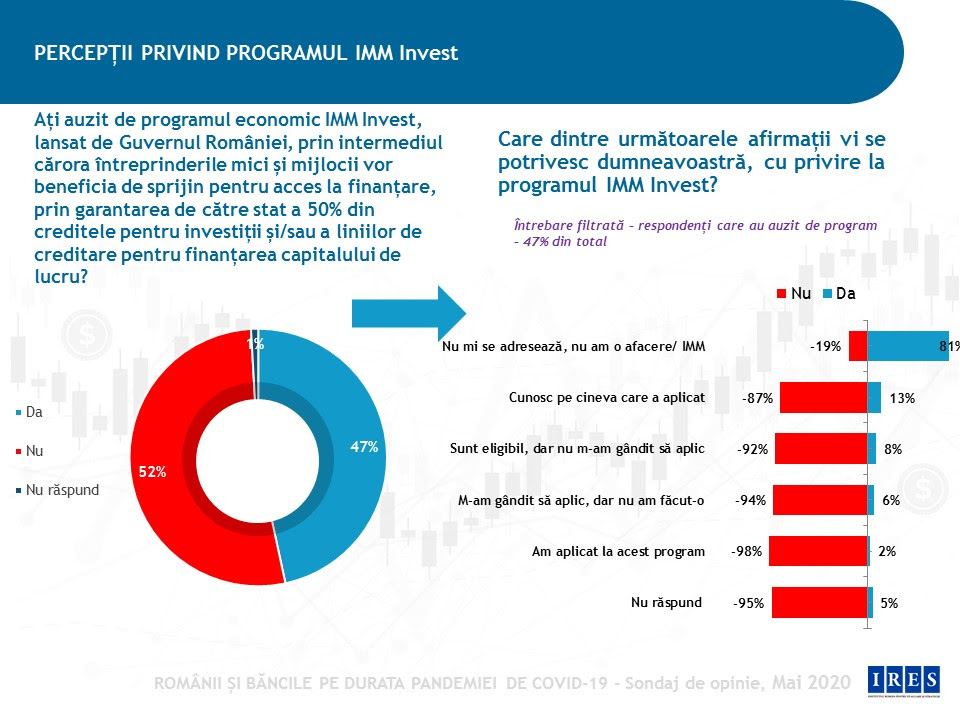

# Aproape jumătate dintre participanții la studiu (47%) au auzit despre IMM Invest, programul economic lansat de Guvernul României destinat sprijinirii întreprinderilor mici și mijlocii, iar 7 din 10 români au o părere bună (59%) și foarte bună (19%) despre acest program.

# 13% dintre respondenții care au auzit de programul IMM Invest cunosc pe cineva care a aplicat la acest program, 8% spun că sunt eligibili, dar nu s-au gândit să aplice, 6% s-au gândit să aplice, dar nu au făcut-o.

# Peste jumătate dintre cei care au auzit de programul IMM Invest cred că acest program funcționează în mică (39%) și foarte mică măsură sau deloc (17%), în timp ce 29% cred că programul funcționează.

În timp ce tinerii, respondenții cu studii superioare, vârstnicii și cei care locuiesc în Moldova, Transilvania și Banat cred, într-o măsură mai ridicată decât media că programul funcționează, participanții la studiu cu venituri lunare de peste 4.000 lei și care locuiesc în sudul țării au în proporții mai ridicate opinii contrare.

Fișa tehnică a studiului:

Volumul eșantionului: 1.033 indivizi de 18 ani și peste

Tipul eșantionului: simplu, aleatoriu, reprezentativ la nivel național

Reprezentativitate: eroare maximă tolerată de ± 3,1%

Perioada realizării anchetei: 20 - 21 mai 2020

Metoda: Datele au fost culese prin metoda CATI (Computer Assisted Telephone Interviewing)

Fiți la curent cu ultimele noutăți. Urmăriți DCNews și pe Google News

Fiat Justitia, pereat mundus-adevăratul înțeles al expresiei care justifică protestele din Piața Victoriei

Fiat Justitia, pereat mundus-adevăratul înțeles al expresiei care justifică protestele din Piața Victoriei

de Val Vâlcu